[:el]

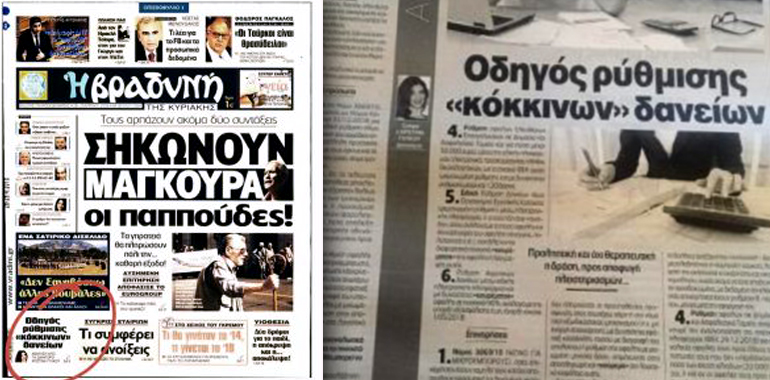

Φιλοξενία της Δικηγόρου των Γραφείων μας Χριστίνας Γλυκού (και δη στο πρωτοσέλιδο αυτής) στην κυριακάτικη έντυπη έκδοση της εφημερίδας ”Βραδυνή της Κυριακής (28-29/04/2018), αναφορικά με το ακανθώδες ζήτημα της ρύθμισης των ΄΄κόκκινων΄΄ δανείων και τις δυνατότητες που έχουν φυσικά πρόσωπα και επιχειρήσεις:

ΟΔΗΓΟΣ ΡΥΘΜΙΣΗΣ ΄΄ΚΟΚΚΙΝΩΝ΄΄ ΔΑΝΕΙΩΝ

Με το πολυνομοσχέδιο να αποτελεί (και επίσημα) νόμο του κράτους εδώ και λίγους μήνες και τους ηλεκτρονικούς πλειστηριασμούς – και στο Δημόσιο πλέον – να αποτελούν ζοφερή πραγματικότητα της ελληνικής κοινωνίας, χιλιάδες οφειλέτες (φυσικά πρόσωπα, αλλά και επιχειρήσεις) νιώθουν ΄΄ επί ξύλου κρεμάμενοι΄΄, αναζητώντας εναγωνίως τρόπους προστασίας της περιουσίας τους.

Πως θα μπορέσουν λοιπόν όλοι αυτοί οι οφειλέτες – θύματα της οικονομικής κρίσης που την τελευταία δεκαετία μαστίζει τη χώρα να προστατευθούν?

Τόσο τα φυσικά πρόσωπα, όσο και οι επιχειρήσεις διαθέτουν ένα ΄΄οπλοστάσιο’’, για να αποφύγουν πλειστηριασμούς και κατασχέσεις, δρώντας προληπτικά και όχι θεραπευτικά.

Ας δούμε λοιπόν αναλυτικά τι μπορεί να πράξει ο κάθε οφειλέτης αν κατηγορία :

Α) Φυσικά πρόσωπα:

1) Προσφυγή στο Νόμο 3869/10, ευρέως γνωστός ως νόμος Κατσέλη και με ισχύ μέχρι 31/12/2018 για ταυτόχρονη και συνολική ρύθμιση όλων των οφειλών με απόφαση του αρμόδιου Ειρηνοδικείου και παράλληλη προστασία της πρώτης κατοικίας με τους όρους και τις προϋποθέσεις που αυτός ορίζει, όπως τροποποιήθηκε με τον Ν.

Να σημειωθεί δε ότι τα τελευταία χρόνια και σε μια προσπάθεια αποκλεισμού όσων οφειλετών έδρασαν δολίως κατά το χρόνο λήψης των τραπεζικών προϊόντων, απαιτείται η προσκόμιση πλήθους δικαιολογητικών (φορολογικών εγγράφων κλπ), προς απόδειξη της επιγενόμενης οικονομικής αδυναμίας στις δανειακές υποχρεώσεις προς τους πιστωτές

2) Εξωδικαστική ρύθμιση οφειλής με τον πιστωτή (διαπραγμάτευση), όταν υπάρχει μόνο ένας πιστωτής και κρίνεται ασύμφορη η προσφυγή στον ανωτέρω νόμο λόγω κόστους, δυνατότητα εφάπαξ καταβολής ποσού με διαγραφή του υπολοίπου ή ρύθμιση της οφειλής με μειωμένη μηνιαία δόση, επιμήκυνση στην αποπληρωμή και ΄΄κούρεμα΄΄ στο λογιστικό κεφάλαιο αυτής

Σημειωτέον δε ότι σε καταναλωτικά δάνεια και πιστωτικές κάρτες το ποσοστό του κουρέματος της οφειλής μπορεί να φτάσει στο 90%

3) Τραπεζική Διαμεσολάβηση: Αμοιβαία επωφελής λύση (λύση win-win) με τη βοήθεια ενός ανεξάρτητου και αμερόληπτου πιστοποιημένου διαμεσολαβητή στα πλαίσια των Ν. 3898/10 και 4512/18 για οφειλές από καταναλωτικά, στεγαστικά, επαγγελματικά κλπ δάνεια. Τα μέρη προσέρχονται με τους πληρεξούσιους Δικηγόρους τους και η όλη διαδικασία διέπεται από τις αρχές της εμπιστευτικότητας και του

απορρήτου, με δυνατότητα επίλυσης της διαφοράς ακόμα και σε λίγες ώρες.

4) Ρύθμιση οφειλών Ελευθέρων Επαγγελματιών σε Δημόσιο και Ασφαλιστικά Ταμεία και για ποσά μέχρι 50.000 Ε: Μέσω της ειδικής πλατφόρμας ηλεκτρονικά, προσκομίζοντας πλήθος δικαιολογητικών, ως το σχετικό ΦΕΚ ορίζει (μεμονωμένη ρύθμιση) και με δυνατότητα ρύθμισης μέχρι και 120 δόσεις

5) Ειδική Ρύθμιση Δανείων τέως Οργανισμού Εργατικής Κατοικίας (μεμονωμένη ρύθμιση): Μέσω ηλεκτρονικής πλατφόρμας, η οποία ήδη έχει ΄΄ανοίξει΄΄, όπου ανάλογα με το ποσό οφειλής και την κατηγορία του οφειλέτη (άνεργος, πολύτεκνος κ.α) προβλέπονται διαφορετικά ποσοστά ΄΄κουρέματος΄΄ της οφειλής ή διαγραφής αυτής.

6) Ρύθμιση Αγροτικών Δανείων: Μέσω ειδικής ηλεκτρονικής πλατφόρμας και με δυνατότητα ΄΄κουρέματος΄΄ οφειλής σε ποσοστό 90%, ανάλογα με την ύπαρξη εξασφάλισης ή μη, έναρξη ισχύος 1/05/2018

Β) Επιχειρήσεις:

1) Νόμος 3869/10 (ΜΟΝΟ ΓΙΑ ΜΙΚΡΟΕΜΠΟΡΟΥΣ):

Όσες επιχειρήσεις έχουν χαμηλό τζίρο και δεν απασχολούν προσωπικό (οι λεγόμενοι μικροέμποροι) μπορούν είτε να προσφύγουν στον νόμο 3869/10 περί υπερχρεωμένων φυσικών προσώπων για συνολική και ταυτόχρονη ρύθμιση των οφειλών τους από το αρμόδιο Ειρηνοδικείο

Σε κάθε περίπτωση το βάρος απόδειξης περί μικροεμπορίας, το φέρει ο οφειλέτης και κρίνεται από το ανωτέρω αρμόδιο Δικαστήριο.

2) Εξωδικαστική ρύθμιση οφειλής με τον πιστωτή (διαπραγμάτευση), όταν υπάρχει μόνο ένας πιστωτής και δεν πληρούνται οι προϋποθέσεις προσφυγής στον ανωτέρω νόμο ή στον νόμο περί εξωδικαστικού μηχανισμού (πχ μη ενεργή επειχείρηση), με δυνατότητα εφάπαξ καταβολής ποσού με διαγραφή του υπολοίπου ή ρύθμιση της οφειλής με μειωμένη μηνιαία δόση, επιμήκυνση στην αποπληρωμή και ΄΄κούρεμα΄΄ στο λογιστικό κεφάλαιο αυτής

Σημειωτέον δε ότι σε επιχειρηματικά δάνεια, τα ποσοστά κουρέματος αυτών κυμαίνονται σε ποσοστό 25- 35%, λόγω των εγγυήσεων που τα συνοδεύουν, κάθε όμως περίπτωση κρίνεται μεμονωμένα και ανάλογα με τα επιμέρους στοιχεία.

3) Εξωδικαστικός μηχανισμός ρύθμισης οφειλών επιχειρήσεων: ήδη από τον Αύγουστο του περασμένου έτους, έχει ενεργοποιηθεί η ηλεκτρονική πλατφόρμα υποβολής αίτησης για συνολική ρύθμιση αυτών (να τονιστεί ότι αφορά μόνο βιώσιμες και εν ενεργεία επιχειρήσεις) με τη βοήθεια ανεξάρτητου συντονιστή – διαμεσολαβητή και τη σύμπραξη νομικού, λογιστή της εκάστοστε επιχείρησης και

οικονομολόγου, χωρίς ακόμα να έχει αποδώσει τα προσδοκώμενα με δεδομένο ότι ελάχιστες επιχειρήσεις έχουν ρυθμίσει 8 περίπου μήνες μετά την εφαρμογή του.

4) Ρύθμιση οφειλών σε Δημόσιο και Ασφαλιστικά Ταμεία : αναμένουμε την ενεργοποίηση της σχετικής πλατφόρμας (ΦΕΚ 29.12.2018) για συνολικές οφειλές τους προς όλους τους πιστωτές τους δεν υπερβαίνουν το ποσό των είκοσι χιλιάδων (20.000) ευρώ ή και αν οι οφειλές τους προς τους ανωτέρω πιστωτές υπερβαίνουν το ογδόντα πέντε τοις εκατό (85%) των συνολικών οφειλών τους

Από όλα τα παραπάνω αντιλαμβανόμαστε ότι ο οφειλέτης – σε όποια κατηγορία και αν εντάσσεται- διαθέτει πλήθος ΄΄όπλων΄΄ έναντι των πιστωτών του και θα ήταν σώφρον, να δράσει προληπτικά, ρυθμίζοντας με την βοήθεια των ειδικών τις οφειλές του, προστατεύοντας παράλληλα την περιουσία του, πριν αυτή καταλήξει βορά στα χέρια τραπεζών και Δημοσίου.

[:]